2018年2月に米国の金利上昇懸念により値下がりして値ごろ感が出てきた米国株に初挑戦してから、早5ヶ月が経とうとしています。

基本的に高配当株が下落したタイミングで購入するという逆張り戦略、更に下落したらナンピン買いという、危険な香りのする投資手法で買い進めています。

1. ポートフォリオ

普通はセクター別のポートフォリオをご紹介するのだと思いますが、購入自体がセクターを意識したというよりも、下記の3条件で買っているので実はセクターはそれほど意識していません。

- 高配当(現在高配当 or 増配期待)

- 株価が比較的安値(最安値圏 or 押し目買い)

- 有名企業(最初はこだわっていましたが、最近は…)

そのため、セクター別というより、保有銘柄リストをそのままご紹介します。

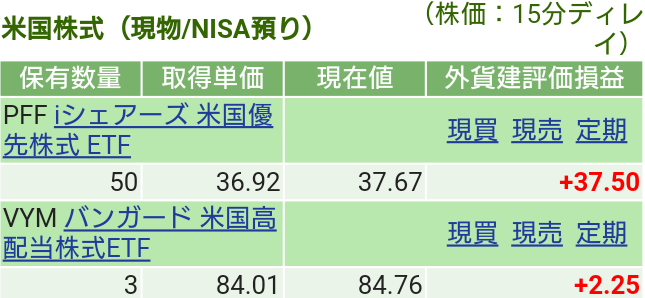

続きまして、NISA口座ではETFを買い進めています。

2. 購入理由別分類(主観)

高配当を買い漁った感のあるポートフォリオですが、私がこれらの銘柄を買った理由としては、下記五つに分類できます。

①株価が安値圏 & 高配当 & 有名企業 (MOやPM)

②株価が安値圏 & 高配当(CHL、GME)

③有名企業 & 中配当 & 将来も安定(JNJやKO)

④有名企業 & 将来増配期待(DIS、SBUX)

⑤配当利回りが高いETF(PFF、VYM)

①と②は有名企業かどうか(私が米国株投資前から知ってるかを基準)という主観的な分類でスミマセン…

最初は有名企業の①や③を狙っていましたが、買う銘柄がなくなってきたために、あまり知らない②や現在高配当とは言えない④にも手を出し始めています。

3. それぞれのポートフォリオの特徴

基本的には配当目当てなので、現在配当が高い、もしくは増配が期待できる株式を投資対象としています。

①株価が安値圏 & 有名企業 & 高配当

基本的に過去5年間で株価が最安値に近い価格に下がってきているものの、私でも聞いたことがある有名銘柄の株式なので、恐怖感なく買いやすい銘柄です。

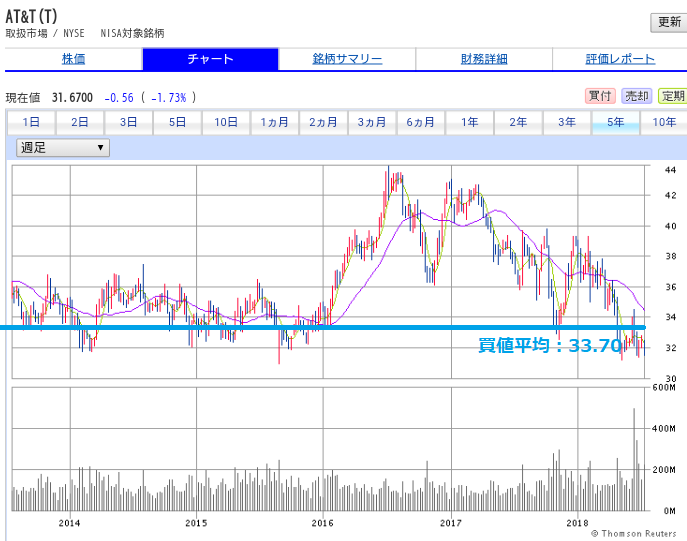

タイム・ワーナー買収で先行きが分からないAT&T(T)、フィリップモリス(PM)やアルトリアグループ(MO)などのたばこ銘柄や、自動車製造のフォード(F)、名前は聞いたことがある医薬品メーカーのグラクソ・スミスクライン(GSK)、ハーゲンダッツなどでお馴染のゼネラルミルズ(GIS)、誰もが知っているIBM、ハインツケチャップのクラフトハインツ(KHC)です。

株価が安値圏になった結果、配当利回りが高くなっています。

- T:6.2%

- PM:5.5%

- F:5.4%

- GSK:5.2%

- MO:4.8%

- GIS:4.4%

- IBM:4.3%

- KHC:3.9%

配当利回りが5%を超えるものが多いものの、配当性向は高い企業が多く、成長はあまり期待できず増配は難しいかもしれませんが、この配当利回りをキープし続けてくれればいいという気持ちで買っています。

さすがに有名企業だし潰れることはないかな、、、という甘い考えのもとの投資なので、現在がかなり安い株価だと信じて購入したものの、AT&Tのように下がり続けている銘柄もあります。

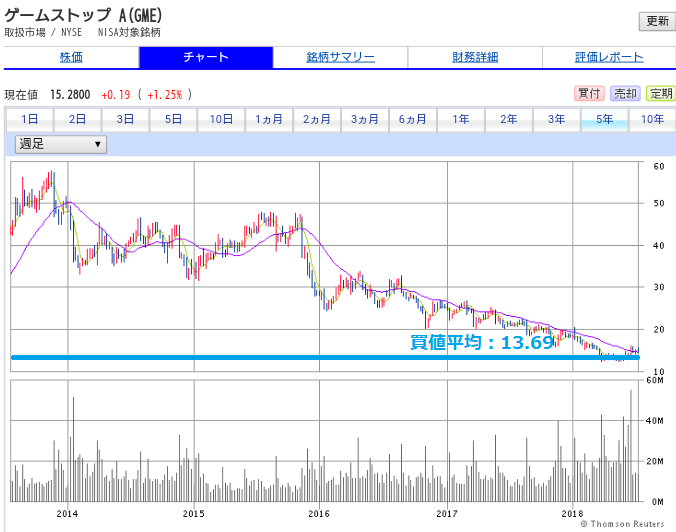

②株価が安値圏 & 高配当

過去5年間のうち現在の株価が最安値圏にある株式のうち、配当利回りが高いものを購入しています。

これらも有名企業なのでしょうが、私自身、あまり馴染のない企業で、正直今回米国株式を購入するにあたって初めて名前を聞いた企業です。

高い配当利回りと割安感に惹かれて買ってしまいました。これはどちらかというと宝くじ感覚で…

これは一番NGな買い方なのかもしれませんが、どうしても株価が割安に見えてしまって手を出してしまいました。。。。

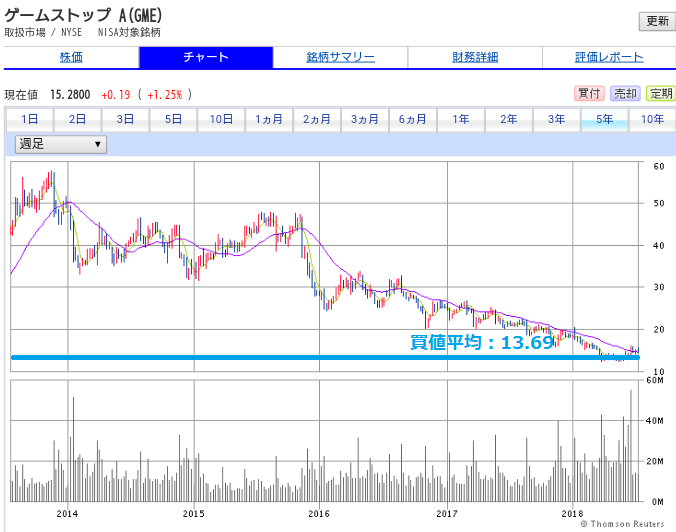

ゲームストップA(GME)はアメリカのビデオゲーム製品の小売企業で、ナショナルグリッド(NGG)はイギリスの電力ガス会社、ウエストパックバンキング(WBK)はオーストラリアの銀行、PPLコーポレーション(PPL)はアメリカとイギリスの電力ガス会社、チャイナモバイル(CHL)は中国の電気通信の投資持株会社です。

- GME:10.1%

- NGG:8.7%

- WBK:6.4%

- PPL:5.7%

- CHL:4.6%

いずれも、10年~20年間、配当を続けることができれば、投資元本を回収することができることを見込んで投資していますが、よく分かっていない会社なのでゼロになってしまう可能性すらあると覚悟の上の投資です。

③有名企業 & 現在中配当 & 将来も安定?

株価は長期的に右肩上がり銘柄なので割安感はないし、配当利回りは現時点ですごく高い訳ではないけれども、安定した銘柄ということで押し目買いのタイミングで購入しました。

家には絶対に商品があるはずの総合ヘルスケアのジョンソン・エンド・ジョンソン(JNJ)、必ず週に1回は飲んでいるコカコーラ(KO)で、利回りはさほど魅力的ではありませんが、連続増配株だし潰れないだろうという安心感はあります。

- JNJ:2.8%

- KO:3.5%

④有名企業&将来増配期待

配当利回りが3%以上のものを中心に投資していますが、よく知っているウォルトディズニー(DIS)やスターバックス(SBUX)の株価が一瞬下がったのでどうしても買いたくなり、押し目買いで買ってしまいました。

- DIS:1.6%

- SBUX:2.9%

現在の配当利回り自体はさほど魅力的ではないものの、これらの会社は配当性向がまだ高くないので、今後の増配が期待できます。

今後、増配することにより、取得原価ベースでの配当利回りが3%を上回ってくることを期待して投資しました。

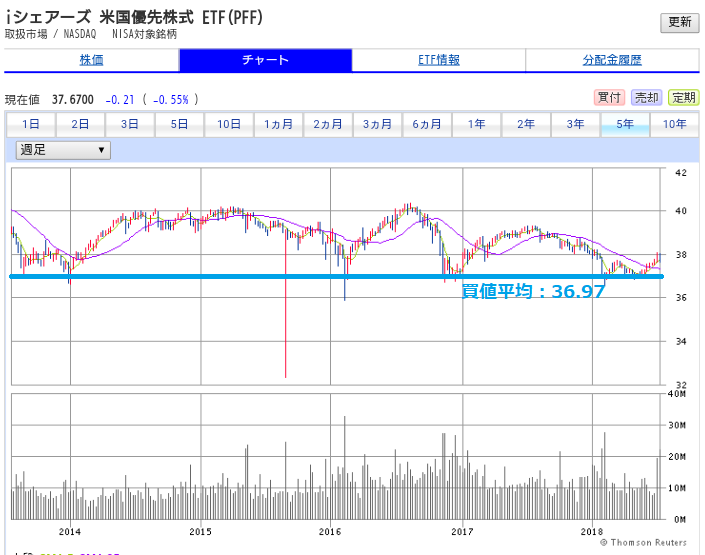

⑤配当利回りが高いETF

基本的には高配当の個別銘柄で投資を行っていますが、会社が倒産してしまうリスクが個別銘柄にはあるためリスクを伴います。

そのため、買付手数料が無料のSBI証券のNISA口座を利用してETFの買い付けを行っています。

PFFは米国優先株式のETFで、主に金融機関が発行する優先株式となっているので、価格は安定している(概ね36$~40$で推移)ものの、リーマンショックなどの金融危機に弱いという側面があります。

しかしながら、5.6%という配当利回りが魅力的なので、価格が36$に近づいたタイミングで買い増ししています。

VYMはバンガード・米国高配当株式のETFです。利回りは2.9%を超える程度なので、利回り自体の魅力はPFFに比べて落ちますが、価格は長期的には右肩上がりなので、米国の成長を実感できるETFとなっています。

VYMは他の個別銘柄やPFFで受け取った配当を原資にして、毎月買い付けを行っていくので、これから少しずつ残高が増えていく形になります。

- PFF:5.6%

- VYM:2.9%

4. 米国株投資の今後

結果として、半年経たないうちに、さほど研究することなく、22銘柄にも投資してしまいました。

本来は財務諸表を分析したりしなければならないところですが、予想配当利回りが高い & PERが高すぎないという2点を中心に買いまくってしまいました。

最近は円安が進行してきたため、なかなか買い増しするのが難しくなってきましたので、しばらくは放置して見守ろうと思うものの、やはり配当利回り5%以上の株式を見るとどうしても買いたくなってしまいます。

多分我慢できずに買ってしまうと思います。

AT&Tは株価下落により、配当利回りが6%を超えているので、更に買い増しをしていきたいのですが、一番ポートフォリオに占める比率が高く10%を超えてしまっているため、できる限り我慢しなければなりません…

コメント