今までは漫然と株式投資や資産運用を続けてきましたが、2015年から配当金生活を目指すために、真剣にポートフォリオの見直しを行っています。

「雑誌がこの銘柄を薦めている」、「何となくこの業界が伸びそう」というような曖昧な情報で投資を行ってきましたが、配当金が少ない上に値下がりするケースもあり、あまりいい成績を残すことができませんでした。

アベノミクスに乗じて、不良債権のような不良銘柄も益を出しながらだいぶん処理することができ、残すはまだ過去のナンピン買いの名残として残っているパイオニアだけとなりました。

1. 過去2年間の国内株式配当金実績

まずは、配当金生活を目指し始めた過去2年間の国内株式の配当金実績をご紹介します。

- 2015年 国内株式配当: 38,000円(0.95%)

- 2016年 国内株式配当:102,000円(1.67%)

年間の配当金が38,000円→102,000円と倍増以上になっていることが分かります。

利回りが増えたことも配当金が増えた一因ですが、ほとんど利息がつかない定期預金を解約して国内株式を購入したことにより、国内株式の元本が400万円から610万円に増えているため、配当金収入が倍増しています。

2017年の配当金収入のベンチマークとしては、まず2016年の102,000円の年間国内株式配当金収入がベースとなります。

2. 2017年半期の配当金実績

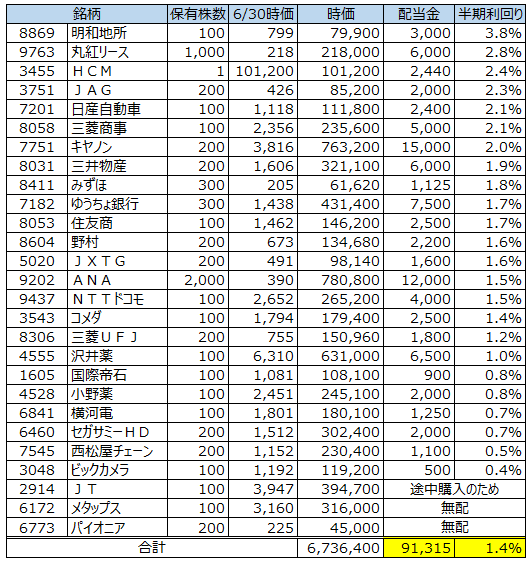

ポートフォリオを見直した結果の、2017年半期の配当金実績を見てみましょう。半期利回りの高い順から降順に並べています。

年間2回の配当がある会社については、年間の配当利回りは向上します。

674万円の投資金額に対し、半期での配当が税込みで91,315円という結果となりました。6月中旬以降に配当金がたくさん振り込まれたので、一気に増えました。

まだ半年しか経過していませんが、昨年の年間国内株式配当金収入102,000円に肉薄するペースとなってきました。

半期での利回りは1.4%なので、年度では2%くらいになってくれることを期待しています。

上半期配当金がゼロの会社が3社ありますので、それぞれについて説明を加えていきます。

- JT(日本たばこ産業)は2017年の途中から取得したため、配当をもらえていませんが、年間配当予想として3.6%となかなかの配当利回りとなっています。

- メタップスは東証マザーズに上場してまだ2年の会社であり、この株式だけは配当金目的というより、売却益目的で保有しています。現状、評価益が9万円くらいなので、売却益が10万円を超えたら売却予定です。

- パイオニアは私の一番の大失敗の株式で、ナンピン買いを続けて撃沈した株式です。年末税金の節税のために、少しずつ売却してきた最終ロットです。今年中には売却したいと思っています。

ビックカメラ・ANA・コメダ・西松屋チェーンは配当金の他に優待券・買い物券を貰えるのですが、上記には含めていないので実質利回りはもっと上になります。

特にANAについては、毎年九州に帰省するために株主優待を使って半額で帰省できているので、こちらのメリットは大変大きいです。(繁忙期の座席数に制限が設けられたために使いにくくなっていますが…)

3. 今後の日本株投資

配当利回りが高い銘柄に入れ換えを行ったことにより、なかなか運用利回りが向上してきました。

この勢いでジャンジャン配当利回りのよい銘柄を組み入れていきたいところですが、日経平均が2万円を超えて加熱傾向にあること、配当利回りの高い株式で欲しい銘柄が今のところ見当たらないことから、しばらく日本株投資は据え置きしておきたいと思います。

今後、株価が更に上昇するなら、売却して現金化しておき、暴落時に備えるのもいいかなと思っています。

4. 全体の投資方針

日本株投資用の資金 700万円は年利2%で年間14万円の配当金収入を目指しています。

月々20万円を配当金で手に入れようとすると、年間240万円が必要になってきます。年利2%だとすると、元手として1億2千万円が必要となってしまい、配当金生活が遠い夢と消え去ってしまいます。

元手をそこまで増やせないとすると、残る方法は利回りを上げることとなります。日本株では高くても3%が限界なので、もう少しハイリスクなものを組み入れていかなければなりません。

FXやくりっく株365といったハイリスク商品をきちんとリスク管理しながら運用して、年間利回りを向上させていきたいと思います。

目指すは、

コメント

配当金狙いなら1489日本高配当50も選択肢としてはありだと考えています。信託報酬はかかりますが倒産などの心配はなく優待を考慮しなければ投資に値すると感じるので私はこれを採用していこうかなと思っています。

クロスパールさん

コメントありがとうございます!

高配当ETFでしょうか? 実はまだETFは手を出したことがなく、NYダウのETFを検討し始めたところでした。

投資信託より手数料が低くてたこ足配当でない点に興味を持っていますが、積立てができない?のが難点かなと思っています。

下手な個別銘柄選びよりも、高配当ETFの方が良いかもしれないですね(笑)