2018年2月に上昇する米国金利の影響により株価が一時的に下落したタイミングで米国株投資をスタートさせました。

米国株への投資方法は大きく分けて三種類あります。(いろいろな分類方法があるので、あくまでも私のような初心者に分かり易いイメージでの分類です。)

一つ目がETFや投資信託を購入する方法です。S&P500指数に連動するものや、高配当の株式を投資対象としたETF、各種投資信託などに投資する方法です。個別銘柄の倒産のようなリスクはないため、比較的初心者でも挑戦しやすい方法です。

二つ目・三つ目が米国個別銘柄に投資する方法です。投資対象の個別株としてAmazonやGoogleなど成長株に投資するグロース投資、フィリップモリスやエクソン・モービルのように成熟した企業で株価が比較的に割安だと思える株に投資するバリュー投資という2つの方法があります。

私は配当金狙いであるため、「バリュー投資」を重点的に行い、ETFへの投資も一部取り入れることにしました。

割安の判断基準が難しいですが、過去数年のなかで最安値圏にあったり、右肩上がりの株価のなかで押し目にあるものを拾いにいってます。

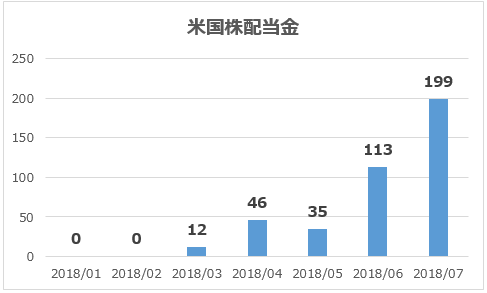

1. 配当金推移

2018年2月から米国株投資を開始して、7月までに受け取った配当金の推移です。

株価を見ながら、少しずつ割安と思われる銘柄を購入しているので、投資額も600万円ぐらいまでに積みあがってきて、7月にとうとう配当金が199ドル(約22,000円)になりました。(1$=110円前提)

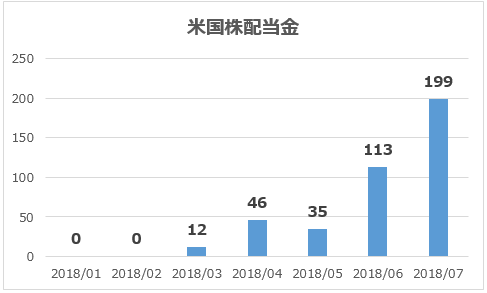

2. 2018年7月配当金

では、初の2万円超えを記録した配当金の内訳を見てみましょう。

PFFは米国優先株のETFなので、普通株式のようなキャピタルゲインは望めませんが(36$~40$の範囲で推移)、安定的な配当収入となっています。

但し、金融セクターが多いのでリーマンショックなどの際には暴落する可能性が高いので、リスクの割に魅力がない、、という意見も多いこの銘柄です。

しかしながら、5.6%の年間配当利回りと毎月配当という2点はなかなか魅力的なので、36$台に下がったタイミングで200万円になるぐらいまではNISA口座で買い増ししていきたいと思っています。

ウエストパック バンキング、ウォルトディズニーは年2回配当ですが、残りの株式は四半期配当なので、日本株より配当回数が多いのも複利効果を高めてくれてありがたいです。

3. 今後の投資方針

米国金利がまだまだ上昇傾向にある今年は、リスクのある高配当株式に投資するより、安全な債券投資の方が魅力的になってしまうので、まだまだ高配当銘柄が低迷する時期が続きそうです。

右肩上がりに成長するGoogleやAmazonを横目に、低迷する高配当銘柄に投資し続けるのはなかなか強い意志が必要です。

シーゲル流の投資方法は、株価下落の時こそ、株式数を増やすチャンスだと理論的には思っても、「昔の実績は不人気だけど最終的な収益性は高かったかもしれないけど、たばこ銘柄はもう終わっているのでは?」など、悩みは尽きません。

ただ、配当金生活を目指す以上、グロース銘柄投資だと出口戦略が難しいので(老後、一定比率で取り崩す?)、やはりバリュー株への投資を続けていきたいと思います。

<今後の方針>

- 受け取った配当金はVYM(バンガード 米国高配当株式ETF)へ投資(NISA)

- 36$台に下がったタイミングでPFF(米国優先株のETF)を購入(NISA)

- 現在のポートフォリオで含み損が多くなった銘柄は、決算情報などを見ながら買い増しを検討(割安になったのか、減配などのリスクが高くなったのか見極めるのは困難ですが…)

- 必要資金は毎月の貯金を当てるほか、個人向け国債や社内預金を解約して準備する

米国株の配当金が積みあがっていくのが楽しくて、ちょっと中毒症状になりつつあります(笑)

アーリーリタイアするには少なくとも資金が7,000万円以上は必要です。現在私の40代後半という年齢を考えると、もはやアーリーリタイアではなく、定年退職になりそうな予感がしています…

定年退職になったとしても、年金不足分として、3,000万円×4%(税引後)= 120 万円(月に10万円)は米国株から配当を貰えるようになるのはかなり魅力的なので、まずはこれを目指して米国株投資を続けていきたいと思います。

コメント