配当生活を目指して、米国株・日本株の高配当銘柄を中心に投資をしています。

それだけだと、目指す配当金に程遠いので、リスキーですが自動売買FXで年10%を目指して運用していました。

自動売買FXは、安全目な設定だったので、なかなか順調に資産を増やせていましたが、急激に進む円安でリスクが高まってきたので、撤退。

これにより、今年の配当金目標の年間210万円達成は絶望的。

今年の達成はもう無理ですが、来年に向けて何とか年間210万円の配当金を目指すための、ハイリスク超高配当投資を始めることにしました。

1. 目指す超高配当の投資先のイメージ → ARCC

目指すイメージは、もう日本の証券会社では購入できないARCC(エイリス・キャピタル)です。

株価の上昇は期待できないけれども、暴落時に購入できれば、自動売買FXの目標利益10%くらいを達成できるものです。

積み立てや通常時に購入すると、ずっと含み損になりがちで、高配当を貰ってもストレスになるので、暴落時に購入するのがポイントです。

2. 選定した冒険枠銘柄

ARCCほど気に入った銘柄は見つかりませんでしたが、冒険枠として、下記3銘柄への投資を開始しています。

選定基準は、下記2点です。

- コロナ暴落と同程度まで株価が下落

- 利回りが8%以上

利回り8%というのは、私の自動売買FXの平均利回りです。

自動売買FXは、もっとアグレッシブな設定をすれば、10%以上の利回りも可能ですが、安全を追求すると利回りは8%ぐらいに落ち着きました。

この基準で選定した、3つの超高配当銘柄は、QYLD・SDIV・KROです。

① QYLD

QYLD (グローバルX NASDAQ 100 Covered Call ETF)で、ナスダックの値上がり分を放棄する代わりに、オプションプレミアムを貰うというもので、年利12%ぐらいの高い利回りが魅力となっています。

高い利回りの代償として、右肩下がりの株価。コロナ暴落の後、だいぶん回復したかと思いきや、金融引き締めにより、暴落が続いています。

値上がり益は放棄するけど、値下がりはしっかり被っています。

②SDIV

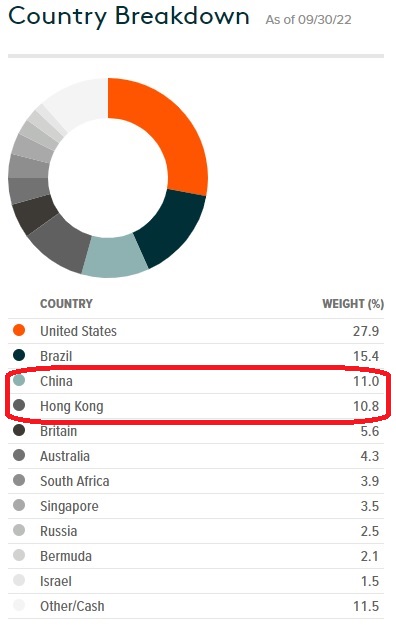

SDIV(グローバルX スーパーディビィデンド世界株)は、世界の配当利回り上位100銘柄への投資を目指しています。

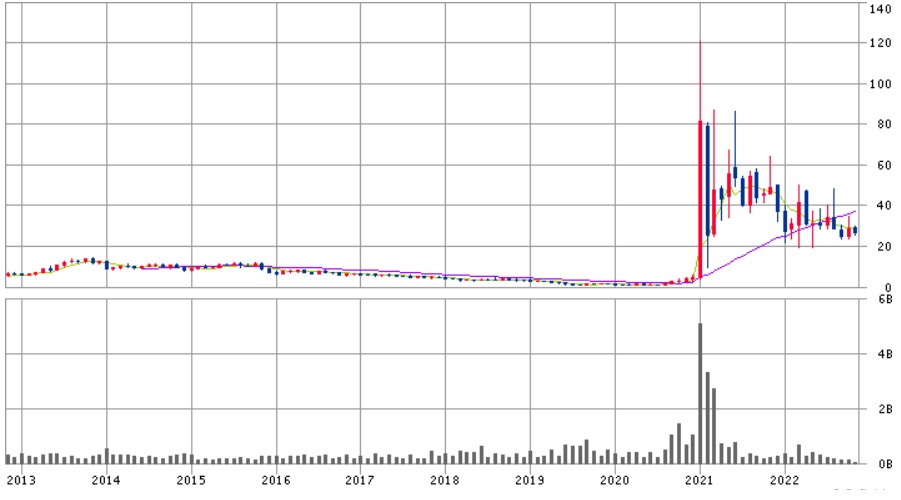

年利15.4%と驚異的な配当利回りを示していますが、株価はコロナ前から右肩下がりで、さらにコロナでズドンと下がり、現在は株価は一桁台となっています。

中国と香港で約22%、ロシアも2.5%含まれていたりと、金融引き締め影響だけではなく、カントリーリスクもかなり高いです。

設定来の収益が分配金再投資後でもマイナスという、恐ろしい金を吸い込むETFで、いいところはあまり見当たりませんが、これだけ下がったらさすがに上がるのでは? という、訳の分からない冒険心でチャレンジしています。

③KRO

KRO(クロノス ワールドワイド)という、二酸化チタン(TiO2)顔料の製造及び販売を行う化学業界の会社です。

これは利回りが8.6%だし、個別株だし、微妙な投資先で悩みました。

8%なら、MO(アルトリア グループ)というタバコ銘柄の買い増しと変わらないからです。

MOの場合、連続増配銘柄ですので冒険枠ではなく、あくまで高配当投資の一環ですが、既に70万円以上購入しているので、今の円安価格でこれ以上投資したくはありませんでした。

また、KROは、QYLDやSDIVと異なり、右肩下がりという訳ではなく、単に景気循環株のように見えるので、PERも8.5と割安なので、購入しました。

2009年に無配に転落したり、業種は景気に敏感な化学だったり、不安要素はたっぷりですが、現在のところ、配当性向にも余裕があるようなので、思いきって投資しました。

3. 過去の冒険枠投資を振り返って

過去も色々な冒険枠投資をしてきましたが、どれもメンタルが弱くて失敗に終わっています。

MCD(マクドナルド)やKO(コカ・コーラ)のようにつぶれなさそうな銘柄の場合、コロナ暴落のようなことが起こっても保有を続けられるのですが、冒険枠の場合、知らない銘柄なので、持ち続けるのがなかなか難しいのです。

①GME

GME(ゲームストップ)、覚えているかたもいらっしゃるかもしれませんが、2021年1月に、『空売り』を仕掛けていたヘッジファンドに、個人投資家がSNSで団結して株価を暴騰させたという出来事があった銘柄です。

私は、2018年に「13.62$で購入して、16.19$で売却」し、135,720円の投資金額で23,681円の売却益となりました。GME暴騰時まで保有して売却したら、相当儲かったはずなのに…(株式分割もされているようなので、取らぬ狸の計算はしていませんが。。)

投資で「たられば」は禁物ですが、GMEだけは心にトゲが残っています。

割安な株価と高利回りに惹かれて購入しているため、この株式の将来の配当金を信じきることができなかったので売ってしまったという悲しい出来事です。

②TX・PBI

PBI(ピツニーボウズ)やTX(テルニウム)も高配当だけに惹かれて買った株です。

コロナ暴落で、ほとんどの銘柄が含み損になった時、MCDやP&G、J&Jなどは安心して持ち続けることができましたが、単なる高配当に惹かれて購入した、名前も知らなかったPBI(ピツニーボウズ)やTX(テルニウム)などは、持ち続けるのが本当に怖かったです。

株価が回復した2020年11月末に売却しました。幸い株価が回復したので、利益が出る形で撤退できたので良かったですが、暴落時の教訓となったはずです。

今回の、QYLD・SDIV・KROへの投資も、更なる暴落があった時に、信じて持ち続けられるか少し不安ですが、だいぶん投資経験値は積んできたので、今度こそ、冒険枠と割り切って持っていたいと思っています。(が、すぐ売却したらスミマセン。)

コメント